Право на получение налогового вычета за квартиру в России получают владельцы после осуществления сделки по приобретению объекта недвижимости. Оно позволяет им возвратить некоторую часть средств, потраченных на покупку.

Вас заинтересует: Самая выгодная ипотека на новостройки в 2024 году

Что такое налоговый вычет за покупку недвижимости

Налоговый вычет за недвижимость – это часть денежных средств, которые разрешается возвратить посредством НДФЛ, перечисляемого в бюджет работодателями. Так власти в России поощряют расходы граждан, являющиеся социально важными (приобретение жилья, оплата курса лечения либо получение образования).

В случае с недвижимостью вычеты полагаются и при приобретении недвижимости в ипотеку. Но для этого владелец должен работать официально.

Величина вычета составляет 13% от общей стоимости объекта при лимите в 2 миллиона рублей. По российскому законодательству возможно получение налогового вычета при покупке комнаты/квартиры/дома, при строительстве жилья или при приобретении участка земли для данных целей.

Кому выплачивается налоговый вычет за приобретение квартиры в ипотеку в 2021 году в России

В соответствии с налоговым законодательством существуют такие условия для получения налогового вычета за приобретение недвижимости:

- гражданин является резидентом Российской Федерации – проводить в стране не менее 183 дней за календарный год;

- приобретение недвижимости подтверждено необходимыми документами;

- покупка недвижимости оплачена личными деньгами либо оформлена в ипотеку;

- в наличии имеются документы, доказывающие право владения;

- жилье не приобретено у ближайшего родственника;

- владелец ранее не воспользовался правом на получение данного налогового вычета.

Недвижимость следует оформлять «на себя». Если владельцем являются мать/отец, на налоговый вычет рассчитывать не получится.

Вас заинтересует: Выгодная ипотека для зарплатных клиентов в 2024 году — условия банков

Как возвратить налоговый вычет за покупку квартиры в ипотеку в 2021 году по «упрощенке»

Раньше для получения налогового вычета требовалось подавать декларации за год по форме 3-НДФЛ. Помимо этого, были необходимы документы в доказательство наличия права на получение вычета.

Обновленный порядок предполагает право граждан на возмещение НДФЛ после подачи заявления – декларацию 3-НДФЛ подавать не требуется. Упрощенные правила не требуют от владельцев подтверждения наличия права на вычет. Сканировать бумаги и отправлять их в личный кабинет на сайте ФНС России также не требуется.

Теперь владелец должен просто заполнить заявление и вписать в него реквизиты счета в банке для получения на них положенного ему вычета. Система налоговых органов в автоматическом режиме обработает всю информацию.

Кредит на образование: программы кредитования в 2024 году

Кредит на образование: программы кредитования в 2024 году Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы

Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы

Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы Банки которые дадут кредит почти без отказа — ТОП-10

Банки которые дадут кредит почти без отказа — ТОП-10 Где дают кредит на карту онлайн без посещения банка в 2024 году

Где дают кредит на карту онлайн без посещения банка в 2024 году FAQ по бизнес-карте Альфа-Банка

FAQ по бизнес-карте Альфа-Банка Примеры моего заработка на бизнес карте Альфа-Банка

Примеры моего заработка на бизнес карте Альфа-Банка Что делать после получения бизнес карты Альфа-Банка

Что делать после получения бизнес карты Альфа-Банка Бонусная программа бизнес-карты Альфа-Банка

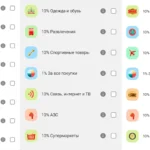

Бонусная программа бизнес-карты Альфа-Банка Как оформить бизнес-карту Альфа-Банка

Как оформить бизнес-карту Альфа-Банка