Зачастую приобретение жилья рассматривается как долгосрочная покупка. Так или иначе, обстоятельства могут сложиться таким образом, что перед вами встанет вопрос о смене жилья. Однако что делать, если вы еще не рассчитались до конца с одной ипотекой, а вы уже задумываетесь о новой? Сколько раз можно оформить ипотеку на жилье одному человеку?

Вас заинтересует: Самая выгодная ипотека на вторичное жилье в 2024 году — банки и условия

Почему может понадобиться новая ипотека?

Не будет большой проблемой, если жилье вы покупаете за личные средства. Однако давайте допустим, что вам вновь необходимо взять ипотеку по одной из этих причин:

- рождение ребенка;

- приобретение жилья для детей/родителей;

- покупка недвижимости для инвестирования и последующего заработка;

- смена места жительства и так далее.

В каждой из приведенных ситуаций вы будете вынуждены пытаться ответить на вопрос, сколько раз можно брать ипотеку одному человеку и можно ли взять вторую ипотеку, если еще не выплачена первая?

Ограничения в банках

Необходимо сказать, что финансовые учреждения не накладывают никаких ограничений на количество оформленных на одного человека ипотек. Подобный займ можно оформить неограниченное количество раз.

Главной же преградой для получения нескольких ипотечных кредитов является платежеспособность заемщика. Ипотека представляет собой достаточно продолжительное долговое обязательство, выдаваемое на основании федерального закона №102. Зачастую заемщики платят ипотеку в течение долгих лет, и весь срок кредита требуется платить каждый месяц определенную сумму. И данная сумма должна находиться на ипотечном счете в положенный срок.

Таким требованиям удовлетворяют только те граждане, что имеют постоянный официальный и стабильный заработок. Поэтому в банке в обязательном порядке запросят подтверждение официального трудоустройства. И тут возможны следующие варианты подтверждения доходов:

- справка о подтверждении доходов, если человек трудится по найму;

- свидетельство о регистрации ИП, если человек работает сам на себя.

Что написано в законодательстве?

После того, как недвижимость куплена в ипотеку, она оформляется банком в качестве залога, что написано в ст. 6 ФЗ №112. Данное условие гарантирует добросовестность заемщика. Также заемщик в соответствии с ФЗ «Об ипотеке», обязан каждый месяц платить основной долг и проценты по ипотечному кредиту.

Когда банк может выдать еще одну ипотеку, если не выплачена предыдущая

Наличие текущего долга по предыдущей ипотеке не признается основанием для отказа в выдаче новой. Главное условие – платежеспособность заемщика.

Если она позволяет, то вы можете иметь несколько действующих ипотечных кредитов одновременно.

Что будут учитывать в банке при принятии решения о предоставлении нового ипотечного кредита:

- наличие собственных денег на первый взнос. В соответствии с нормами конкретного кредитного учреждения, для приобретения недвижимости в ипотеку необходимо заплатить в качестве первоначального взноса от 10 и более процентов от цены приобретаемого объекта;

- наличие денежных средств на оплату всех дополнительных расходов по оформлению ипотеки (оценка, страховой полис и так далее);

- возможность обслуживать несколько ипотечных договоров одновременно. Помимо этого, будут учитываться также прочие расходы – коммунальные платежи, питание, другие обязательные платежи, действующие потребительские кредиты и кредитные карты. Все виды получаемых вами доходов (зарплата, пенсия, алименты, дивиденды, вклады, вознаграждения) потребуется подтвердить (справкой 2-НДФЛ либо справкой по форме банка).

В финансовой организации могут выдать клиенту новый ипотечный кредит при наличии в вашем распоряжении 40-50% от текущих заработков. А значит, для этого ваши платежи по всем обязательствам не должны составлять 50-60%.

Определенные организации, рассчитывая платежеспособность клиентов, также допускают наличие у них после всех выплат суммы, эквивалентной размеру прожиточного минимума.

Как влияют на выдачу новой ипотеки ранее выплаченные ипотечные кредиты

Рассматривая вашу заявку на ипотеку, в банке обязательно учтут вашу кредитную историю. Если вы до этого уже оформляли ипотеку и вовремя ее выплатили – это станет вашим преимуществом и значительно увеличит ваши шансы на положительное решение по новой заявке. Также вы получите возможность претендовать на большую сумму кредита и более лояльные условия, так как в банке будут принимать вас за более надежного клиента.

Еще одним немаловажным нюансом станет то, что вы уже являетесь владельцем одной квартиры, которую можно рассматривать как дорогостоящий актив.

Следует учитывать, что информация о вашей кредитной истории имеется в нескольких базах и будет доступна всем банкам. Потому, вписывая в заявку данные о ранее взятых, действующих и выплаченных кредитах, обязательно указывайте точные сведения. Поскольку, если будет обнаружен факт сокрытия сведений (допустим, о том, что до этого вы уже брали ипотеку), это резко уменьшит возможность одобрения новой ипотеки.

Вас заинтересует: Ипотека с маткапиталом — как использовать сертификат в качестве первоначального взноса

Сколько раз можно брать ипотеку одному человеку?

В нынешних реалиях российской зарплаты не всегда может хватить даже для одной ипотеки. Но существует для потенциальных заемщиков такой вариант как помощь созаемщика – в таком случае при предоставлении ипотечного кредита будет приниматься во внимание общий суммированный доход.

Понятно, что в таком случае человек может успешно обслуживать несколько кредитов. Но тут следует помнить – если заемщик перестанет платить по своему кредиту, то данная обязанность будет переложена на созаемщика.

Потому, если вы принимаете решение о том, чтобы взять несколько ипотек – то подумайте также и о том, где вы будете брать деньги для платежей в случае возможных проблем.

Кредит на образование: программы кредитования в 2024 году

Кредит на образование: программы кредитования в 2024 году Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы

Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы

Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы Банки которые дадут кредит почти без отказа — ТОП-10

Банки которые дадут кредит почти без отказа — ТОП-10 Где дают кредит на карту онлайн без посещения банка в 2024 году

Где дают кредит на карту онлайн без посещения банка в 2024 году FAQ по бизнес-карте Альфа-Банка

FAQ по бизнес-карте Альфа-Банка Примеры моего заработка на бизнес карте Альфа-Банка

Примеры моего заработка на бизнес карте Альфа-Банка Что делать после получения бизнес карты Альфа-Банка

Что делать после получения бизнес карты Альфа-Банка Бонусная программа бизнес-карты Альфа-Банка

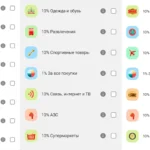

Бонусная программа бизнес-карты Альфа-Банка Как оформить бизнес-карту Альфа-Банка

Как оформить бизнес-карту Альфа-Банка