Дебетовая карта является, пожалуй, самым популярным банковским продуктом. Практически у каждого из нас есть хотя бы одна карточка. С ее помощью мы можем оплачивать покупки в магазинах и интернете, снимать наличные, осуществлять переводы, оплачивать квитанции и не только. И поскольку оформить карточку можно в любом российском банке, может быть довольно сложно выбрать наиболее подходящий вариант. По этой причине мы подготовили для вас рейтинг дебетовых карт 2024 года с подробным описанием условий.

Вас заинтересует: Дебетовые карты с процентом на остаток в 2024 году

На основе чего был подготовлен рейтинг

Мы подготовили рейтинг дебетовых банковских карт 2024 года. При подборе карты мы учитывали такие нюансы как:

- стоимость выпуска, годового обслуживания и дополнительных услуг;

- лимиты на бесплатное снятие наличных и межбанковские переводы, а также на размер комиссии;

- на возможность получения кэшбэка за покупки и условия его начисления;

- на возможность получения процентов на остаток по карте или возможность открытия накопительного счета.

| Название банка и дебетовой карты | Стоимость обслуживания | Кэшбэк | Процент на остаток |

| Тинькофф Банк “Tinkoff Black” | от 0 до 99 рублей в месяц | до 30% | до 5% на остаток по карте |

| Альфа-Банк “Альфа-Карта” | бесплатно | до 50% | до 16% годовых на остаток по накопительному счету |

| ВТБ «Карта для жизни» | бесплатно | до 50% | до 15% годовых на остаток по накопительному счету |

| Уралсиб “Прибыль” | от 0 до 99 рублей в месяц | до 3% | до 14% на остаток по карте |

| УБРиР “My Life” | бесплатно | до 35% | до 16% годовых на остаток по накопительному счету |

| Совкомбанк “Халва” | бесплатно | до 10% | до 15% годовых на остаток по карте |

| Газпромбанк “Умная карта Мир” | бесплатно | до 50% | до 16,5% годовых на остаток по накопительному счету |

| МТС Банк “MTS CASHBACK” | от 0 до 99 рублей в месяц | до 25% | до 15% годовых на остаток по накопительному счету |

| Хоум Банк “Польза” | бесплатно | до 30% | до 16% годовых на остаток по накопительному счету |

| Промсвязьбанк “Твой Банк” | от 0 до 199 рублей в год | отсутствует | до 17% годовых на остаток по накопительному счету |

| СберБанк “Дебетовая СберКарта” | от 0 до 150 рублей в месяц | до 35% | до 14% годовых на остаток по накопительному счету |

| ФОРАБАНК “Все включено” | от 0 до 99 рублей в месяц | до 40% | до 8% годовых на остаток по карте |

Тинькофф Банк «Tinkoff Black» - кэшбэк 1000 рублей.

Акция:Используйте промокод "CASHPRO" и получите 2 месяца подписки Pro и кэшбэк 1000 ₽, если потратите 3000 ₽ за месяц после активации карты.

1 место в нашем рейтинге занимает карта Black от Тинькофф Банка, рассмотрим её подробнее.

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты, однако стоимость ее обслуживания составляет 99 рублей в месяц. Использование карточки может быть бесплатным при соблюдении хотя бы одного из следующих условий:

- при поддержании неснижаемого остатка на карточных, инвестиционных счетах, вкладах и инвестициях на сумму от 50 тысяч рублей в месяц;

- при наличии кредита в Тинькофф Банке, выданного на этот карточный счет;

- при наличии подписки “Tinkoff Pro”;

- при тарифе карты 6.2.

Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц на абонентские номера “Тинькофф Мобайл” и 99 рублей в месяц на остальные номера.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах Тинькофф Банка на сумму до 500 тысяч рублей в месяц. А также в устройствах других кредитных организаций на сумму от 3 тысяч рублей за операцию и до 100 тысяч рублей в месяц. В иных случаях комиссия составляет 2%, но не менее 90 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 5 миллионов рублей в месяц. А также по номеру карты на сумму до 50 тысяч рублей в месяц при наличии подписки “Tinkoff Pro” и до 20 тысяч рублей в месяц без нее. При превышении лимита комиссия составляет 1,5%, но не менее 30 рублей.

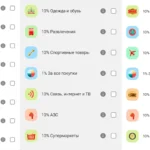

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- от 1% до 15% от потраченной суммы возможно получать за покупки в выбранных категориях повышенного кэшбэка;

- до 30% — за покупки в магазинах-партнерах Тинькофф Банка.

Процент на остаток

5% годовых банк начисляет на остаток до 300 тысяч рублей при совершении покупок на сумму от 3 тысяч рублей в месяц и при наличии подписки “Tinkoff Pro” или “Tinkoff Premium”.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание при соблюдении условий договора;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 100 тысяч рублей в месяц;

- бесплатные переводы в другие банки на сумму до 5 миллионов рублей в месяц;

- начисление кэшбэка в размере до 30% от стоимости покупок;

- начисление до 5% годовых на остаток по карте.

Недостатки:

- платное годовое обслуживание при несоблюдении условий договора;

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов.

Более подробные условия по дебетовой карте «Tinkoff Black» вы можете прочитать в нашей статье.

Альфа-Банк «Альфа-Карта» - кэшбэк 100%!

Акция:Оформите бесплатную дебетовую Альфа‑Карту, совершите одну покупку от 1000 ₽ и получите кэшбэк 1000 ₽.

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты и ее обслуживание. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 99 рублей в месяц.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах Альфа-Банка и банков-партнеров: Газпромбанка, Промсвязьбанка, Россельхозбанка, УБРиР, МКБ, Открытия, Росбанка и Почта Банка. А также в устройствах других кредитных организаций на сумму до 50 тысяч рублей в месяц при поддержании неснижаемого остатка на карте на сумму до 30 тысяч рублей в месяц или при совершении покупок на сумму от 10 тысяч рублей в месяц. В иных случаях комиссия составляет 1,99%, но не менее 199 рублей.

Обратите внимание на то, что банк спишет и вернет комиссию за обналичивание на сумму до 50 тысяч рублей в месяц при ежемесячных покупках на сумму от 10 тысяч рублей или при остатке на сумму от 30 тысяч рублей.

Бесплатные межбанковские переводы возможны по номеру телефона через Систему быстрых платежей, а также по номеру карты в первые два месяца обслуживания без условий и далее при совершении покупок на сумму от 10 тысяч рублей в месяц или при наличии подписки за 149 рублей в месяц. В иных случаях комиссия составит 1,95% от операции, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- от 1% до 5% от потраченной суммы возможно получать за покупки в выбранных категориях повышенного кэшбэка;

- до 50% — за покупки в магазинах-партнерах Альфа-Банка.

Также в Альфа-Банке возможно выиграть до 100% кэшбэка за покупки в некоторых категориях. Для этого нужно перейти в раздел “Кэшбэк и привилегии” и нажать кнопку “Весь ваш кэшбэк”.

Процент на остаток

Альфа-Банк не начисляет процент на остаток по карте. Дополнительно возможно открыть накопительный “Альфа-Счет” и получать с него до 16% годовых в первые два месяца обслуживания при условии, что это ваш первый счет, и 11% годовых далее.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 50 тысяч рублей в месяц;

- бесплатные переводы в другие банки без ограничений;

- начисление кэшбэка в размере до 50% от стоимости покупок;

- начисление до 16% годовых на остаток по накопительному счету.

Недостатки:

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов;

- отсутствие процентов на остаток по карте.

Более подробные условия по дебетовой карте «Альфа-Карта» вы можете прочитать в нашей статье.

ВТБ «Карта для жизни» - 100% кешбэк рублями на супермаркеты

Акция:100% кешбэк рублями на супермаркеты для новых клиентов (лимит 1 000 ₽).

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты и ее обслуживание. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 79 рублей в месяц.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах ВТБ и Группы ВТБ. А также в устройствах других кредитных организаций на сумму до 50 тысяч рублей в месяц для зарплатных клиентов и без ограничений при получении пенсионных выплат. В иных случаях комиссия составляет 1%, но не менее 300 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. При превышении лимита комиссия составляет 0,5%, но не более 1,5 тысячи рублей. Плата за переводы по номеру карты равна 1%, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- 2% от потраченной суммы банк начисляет за оплату в супермаркетах, общественном транспорте и такси;

- до 50% — за покупки в магазинах-партнерах ВТБ.

Процент на остаток

ВТБ не начисляет процент на остаток по карте. Дополнительно возможно открыть накопительный счет “Сейф” и получать с него до 15% годовых.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 50 тысяч рублей в месяц или без ограничений при соблюдении условий договора;

- бесплатные переводы в другие банки на сумму до 100 тысяч рублей в месяц;

- начисление кэшбэка в размере до 50% от стоимости покупок;

- начисление до 15% годовых на остаток по накопительному счету.

Недостатки:

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов;

- отсутствие процентов на остаток по карте.

Более подробные условия по дебетовой карте «ВТБ» вы можете прочитать в нашей статье.

Уралсиб “Прибыль”

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты, однако стоимость ее обслуживания составляет 99 рублей в месяц. Использование карточки может быть бесплатным при соблюдении хотя бы одного из следующих условий:

- при совершении покупок на сумму от 10 тысяч рублей в месяц;

- при получении зачислений на сумму от 20 тысяч рублей в месяц.

Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 99 рублей в месяц. В первые два месяца обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах Уралсиба и банков-партнеров: ВТБ, Райффайзенбанка, Росбанка, Открытия и Альфа-Банка. При обналичивании в устройствах других кредитных организаций комиссия составляет 1%, но не менее 199 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. При превышении лимита комиссия составляет 0,5%, но не более 1,5 тысячи рублей. Плата за переводы по номеру карты равна 1,5%, но не менее 75 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- 1% от потраченной суммы возможно получать за покупки по картам, подключенным к программе лояльности “Уралсиб Бонус” при совершении покупок на сумму от 10 тысяч рублей в месяц;

- еще 1% — при задолженности по кредитной карте на сумму от 30 тысяч рублей хотя бы на один месяц или при наличии потребительского или автокредита с задолженностью 200 тысяч рублей на начало месяца;

- еще 1% — при наличии премиального пакета услуг.

Процент на остаток

Начисление процентов на остаток по карте происходит следующим образом:

- 14% годовых банк начисляет на остаток до 500 тысяч рублей в первый месяц обслуживания без условий и далее при совершении покупок на сумму от 10 тысяч рублей в месяц;

- 0,1% годовых — в иных случаях.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание при соблюдении условий договора;

- бесплатные переводы в другие банки на сумму до 100 тысяч рублей в месяц;

- начисление кэшбэка в размере до 3% от стоимости покупок;

- начисление до 14% годовых на остаток по карте.

Недостатки:

- платное годовое обслуживание при несоблюдении условий договора;

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов.

Более подробные условия по дебетовой карте «Прибыль» вы можете прочитать в нашей статье.

УБРиР “My Life”

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты и ее обслуживание. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 99 рублей в месяц. В первый месяц обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах УБРиР и банков-партнеров: Альфа-Банка, ВУЗ-Банка, Райффайзенбанка, Промсвязьбанка, ВТБ и Открытия. А также в устройствах сторонних кредитных организаций на сумму до 100 тысяч рублей в день в первый месяц обслуживания без дополнительных условий, а далее при совершении покупок на сумму от 5 тысяч рублей в месяц. В иных случаях комиссия составляет 1%, но не менее 120 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. При превышении лимита комиссия составляет 0,5%, но не более 1,5 тысячи рублей. Плата за переводы по номеру карты равна 2,1%, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- от 1% до 5% от потраченной суммы возможно получать за покупки в категориях повышенного кэшбэка (категории меняются каждый месяц, с их актуальным списком можно ознакомиться на официальном сайте УБРиР);

- до 35% — за покупки в магазинах-партнерах УБРиР.

Кроме этого, 5% от потраченной суммы, но не более 500 рублей в месяц можно получать за покупки в интернете с подключенной опцией “Больше плюсов”. И 10%, но не более 300 рублей в месяц банк начисляет за оплату поездок в общественном транспорте только зарплатным клиентам.

Процент на остаток

УБРиР не начисляет проценты на остаток по карте. Дополнительно возможно открыть накопительный счет и получать с него до 16% годовых с подключенной опцией “Больше плюсов”.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 100 тысяч рублей в день при соблюдении условий договора;

- бесплатные переводы в другие банки на сумму до 100 тысяч рублей в месяц;

- начисление кэшбэка в размере до 35% от стоимости покупок;

- начисление до 16% годовых на остаток по накопительному счету.

Недостатки:

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов;

- отсутствие процентов на остаток по карте.

Более подробные условия по дебетовой карте «My Life» вы можете прочитать в нашей статье.

Совкомбанк «Халва» - До 36 мес рассрочки и 5000 кэшбэка

Акция:Новогодняя акция: кэшбэк до 5 000 ₽ и до 36 месяцев рассрочки по Халве.

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Дополнительно возможно подключить уведомления об операциях. Услуга всегда бесплатная.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах Совкомбанка и сторонних кредитных организаций на сумму до 150 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 1,9% от операции. При снятии наличных только в банкоматах сторонних кредитных организаций на сумму до 3 тысяч рублей за операцию комиссия составляет 99 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 150 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 0,5% от операции, но не более 1,5 тысячи рублей. Также бесплатно переводить деньги в другие банки возможно по номеру карты при подключении подписки “Халва.Десятка” на сумму до 50 тысяч рублей в месяц. В иных случаях комиссия составляет 1% от операции, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- 1% от потраченной суммы возможно получать за оплату жилищно-коммунальных услуг в приложении “Халва — Совкомбанк”;

- 1% — за стандартные покупки на сумму от 1 тысячи рублей;

- 2% — за покупки в магазинах-партнерах при оплате картой;

- 2% — за покупки в магазинах-партнерах на сумму до 5 тысяч рублей при оплате сервисом “Pау”, платежным стикером или в Интернете;

- 4% — за покупки в магазинах-партнерах на сумму от 5 до 10 тысяч рублей при оплате сервисом “Pау”, платежным стикером или в Интернете;

- 6% — за покупки в магазинах-партнерах на сумму от 10 тысяч рублей при оплате сервисом “Pау”, платежным стикером или в Интернете;

- 10% — за покупки в магазинах-партнерах на сумму от 50 тысяч рублей с подпиской “Халва.Десятка” при оплате сервисом “Pау”, платежным стикером или в Интернете;

- 10% — за каждую поездку на такси «Яндекс Go» при оплате сервисом “Pау”, платежным стикером или в Интернете.

Процент на остаток

Начисление процентов на остаток по карте происходит следующим образом:

- 15% годовых банк начисляет в первые три месяца обслуживания при совершении не менее пяти покупок на сумму от 10 тысяч рублей в месяц при наличии подписки “Халва.Десятка”;

- 10,5% годовых — с четвертого месяца обслуживания при совершении не менее пяти покупок на сумму от 10 тысяч рублей в месяц при наличии подписки “Халва.Десятка”;

- 6% годовых — при совершении не менее пяти покупок на сумму от 10 тысяч рублей в месяц.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 150 тысяч рублей в месяц;

- бесплатные переводы в другие банки на сумму до 150 тысяч рублей в месяц;

- начисление кэшбэка в размере до 10% от стоимости покупок;

- начисление до 15% годовых на остаток по карте.

Недостатки:

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов.

Более подробные условия по карте Совкомбанк “Халва” вы можете прочитать в нашей статье.

Газпромбанк “Умная карта МИР” - 100% кэшбэк в супермаркетах

Акция:Кэшбэк 100% в супермаркетах — дарим до 1000 бонусов на карту.

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты и ее обслуживание. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 99 рублей в месяц. В первые два месяца обслуживания уведомления об операциях бесплатные.

Уведомления об операциях также бесплатные при наличии сервиса “Газпромбанк Привилегии”.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах Газпромбанка на сумму до 1,5 миллиона рублей в месяц при наличии сервиса “Газпромбанк Привилегии” и до 1 миллиона рублей в месяц без него. При превышении лимита комиссия составляет от 1%, но не менее 300 рублей. А также бесплатно снимать наличные с карты возможно в устройствах других кредитных организаций на сумму до 200 тысяч рублей в месяц при наличии сервиса “Газпромбанк Привилегии” и до 100 тысяч рублей в месяц без него. При превышении лимита комиссия составляет от 1%, но не менее 300 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 150 тысяч рублей в месяц при наличии сервиса “Газпромбанк Привилегии” и до 100 тысяч рублей в месяц без него. При превышении лимита комиссия составляет 0,5%, но не более 1,5 тысячи рублей. А также бесплатно переводить деньги в другие банки возможно по номеру карты на сумму до 30 тысяч рублей в месяц при наличии сервиса “Газпромбанк Привилегии”. В иных случаях комиссия составляет 1,5%, но не менее 50 рублей.

Бонусная программа

В Газпромбанке действуют две бонусные программы на выбор: “Понятный кэшбэк” и “Умный кэшбэк”. В первом случае начисление кэшбэка происходит следующим образом:

- 2% от потраченной суммы возможно получать за стандартные покупки при наличии сервиса “Газпромбанк Привилегии”;

- 1,5% — за стандартные покупки без сервиса “Газпромбанк Привилегии”;

- до 50% — за покупки в магазинах-партнерах Газпромбанка.

Во втором случае начисление кэшбэка происходит следующим образом:

- 5% от потраченной суммы возможно получать за покупки одежды, обуви, на автозаправочных станциях, в такси, в общественном транспорте и аптеках, а также 1% за обычные покупки при наличии сервиса “Газпромбанк Привилегии”;

- 3% — за покупки одежды, обуви, на автозаправочных станциях, в такси, в общественном транспорте и аптеках без сервиса “Газпромбанк Привилегии”;

- до 50% — за покупки в магазинах-партнерах Газпромбанка.

В обоих случаях Газпромбанк начисляет кэшбэк за стандартные покупки при тратах на общую сумму от 5 тысяч рублей в месяц.

Процент на остаток

10% годовых банк начисляет на остаток до 100 тысяч рублей при подключении сервиса “Газпромбанк Привилегии” и при неснижаемой сумме на счету от 30 тысяч рублей. Дополнительно вы можете открыть накопительный счет и получать с него до 16,5% годовых.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 200 тысяч рублей в месяц;

- бесплатные переводы в другие банки на сумму до 150 тысяч рублей в месяц;

- начисление кэшбэка в размере до 50% от стоимости покупок;

- начисление до 16,5% годовых на остаток по накопительному счету.

Недостатки:

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов;

- отсутствие процентов на остаток по карте.

Более подробные условия по дебетовой карте «Умная карта МИР» вы можете прочитать в нашей статье.

МТС Банк “MTS CASHBACK”

Выпуск, обслуживание и дополнительные услуги

За выпуск карты банк берет единоразовую комиссию в размере 299 рублей, а за ее обслуживание — 99 рублей в месяц. Использование карточки может быть бесплатным при соблюдении хотя бы одного из следующих условий:

- при совершении покупок на сумму от 10 тысяч рублей в месяц;

- при поддержании неснижаемого остатка на карте на сумму от 30 тысяч рублей в месяц.

Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц. В первый месяц обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах МТС Банка на сумму до 300 тысяч рублей в месяц. А также в устройствах других кредитных организаций на сумму до 100 тысяч рублей в месяц. При превышении лимита комиссия составляет 1,9%, но не менее 99 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. При превышении лимита комиссия составляет 0,5%, но не более 1,5 тысячи рублей. Плата за переводы по номеру карты равна 1%, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- 1% от потраченной суммы возможно получать за обычные покупки;

- 5% — за покупки в категориях повышенного кэшбэка;

- 5% — за покупки в супермаркетах с подпиской “МТС Premium”;

- до 25% — за покупки в магазинах-партнерах МТС Банка.

Максимальная сумма кэшбэка составляет 10 тысяч бонусных рублей в месяц.

Процент на остаток

МТС Банк не начисляет процент на остаток по карте. Дополнительно возможно открыть накопительный “МТС Счет” и получать с него до 15% годовых.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание при соблюдении условий договора;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 100 тысяч рублей в месяц;

- бесплатные переводы в другие банки на сумму до 100 тысяч рублей в месяц;

- начисление кэшбэка в размере до 25% от стоимости покупок;

- начисление до 15% годовых на остаток по накопительному счету.

Недостатки:

- платный выпуск карты;

- платное годовое обслуживание при несоблюдении условий договора;

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов;

- отсутствие процентов на остаток по карте.

Более подробные условия по дебетовой карте «MTS CashBack» вы можете прочитать в нашей статье.

Хоум Банк “Польза”

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты и ее обслуживание. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 99 рублей в месяц. В первые два месяца обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах Хоум Банка и Совкомбанка на сумму до 1,5 миллиона рублей в месяц. А также в устройствах других кредитных организаций на сумму до 50 тысяч рублей в месяц. При превышении лимита комиссия составляет 1,99%, но не менее 199 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 150 тысяч рублей в месяц. При превышении лимита комиссия составляет 0,49%, но не более 1,49 тысячи рублей. А также бесплатно переводить деньги в другие банки возможно по номеру карты на сумму до 50 тысяч рублей в месяц. При превышении лимита комиссия составляет 1,99%, но не менее 199 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- от 1% до 15% от потраченной суммы возможно получать за покупки в выбранных категориях;

- до 30% — за покупки в магазинах-партнерах Хоум Банка.

Процент на остаток

Хоум Банк не начисляет процент на остаток по карте. Дополнительно возможно открыть накопительный счет и получать с него до 16% годовых.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 50 тысяч рублей в месяц;

- бесплатные переводы в другие банки на сумму до 150 тысяч рублей в месяц;

- начисление кэшбэка в размере до 30% от стоимости покупок;

- начисление до 16% годовых на остаток по накопительному счету.

Недостатки:

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов;

- отсутствие процентов на остаток по карте.

Более подробные условия по дебетовой карте «Польза» вы можете прочитать в нашей статье.

Промсвязьбанк “Твой Банк”

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты, однако стоимость ее обслуживания составляет 199 рублей в год. Использование карточки может быть бесплатным при получении заработной платы или довольствия на сумму от 18 тысяч рублей в месяц. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 99 рублей в месяц. В первый месяц обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах Промсвязьбанка и банков-партнеров: Бесплатно снимать наличные с карты возможно в собственных банкоматах Промсвязьбанка и банков-партнеров:Альфа-Банка, Россельхозбанка, УБРиР, СМП Банка и МОСОБЛБАНКа. А также в устройствах других кредитных организаций на сумму от 3 тысяч рублей за операцию и до 30 тысяч рублей в месяц. В иных случаях комиссия составляет 1,99%, но не менее 299 рублей.

Бесплатно переводить деньги в другие банки возможно по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. При превышении лимита комиссия составляет 0,5%, но не более 1,5 тысячи рублей. Плата за переводы по номеру карты равна 1,5%, но не менее 30 рублей.

Бонусная программа

Промсвязьбанк не начисляет кэшбэк за покупки.

Процент на остаток

Промсвязьбанк не начисляет процент на остаток по карте. Дополнительно возможно открыть накопительный счет “Акцент на процент” и получать с него до 15% годовых.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание при соблюдении условий договора;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 30 тысяч рублей в месяц;

- бесплатные переводы в другие банки на сумму до 100 тысяч рублей в месяц;

- начисление до 15% годовых на остаток по накопительному счету.

Недостатки:

- платное годовое обслуживание при несоблюдении условий договора;

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов;

- отсутствие кэшбэка за покупки;

- отсутствие процентов на остаток по карте.

Более подробные условия по дебетовой карте «Твой Банк» вы можете прочитать в нашей статье.

СберБанк “Дебетовая СберКарта”

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты, однако стоимость ее обслуживания составляет 150 рублей в месяц. Использование карточки может быть бесплатным при соблюдении хотя бы одного из следующих условий:

- при совершении покупок на сумму от 5 тысяч рублей в месяц;

- при поддержании неснижаемого остатка на карте на сумму от 20 тысяч рублей;

- при наличии подписки “СберПрайм” или “СберПрайм+”.

Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 70 рублей в месяц. Уведомления об операциях могут быть бесплатными при соблюдении хотя бы одного из следующих условий:

- при совершении покупок на общую сумму от 75 тысяч рублей в месяц;

- при поддержании неснижаемого остатка на карте на сумму от 150 тысяч рублей;

- при наличии подписки “СберПрайм” или “СберПрайм+”.

Снятие наличных и переводы

Бесплатное снятие наличных возможно в собственных банкоматах СберБанка на сумму до 500 тысяч, до 1,5 миллиона, до 3 или до 5 миллионов рублей в зависимости от уровня трат по карте или от размера неснижаемого остатка. Также бесплатное обналичивание карточки возможно в устройствах сторонних кредитных организации при совершении покупок на сумму от 75 тысяч рублей в месяц или при поддержании неснижаемого остатка на сумму от 150 тысяч рублей в месяц. В иных случаях комиссия составляет 1% от операции, но не менее 150 рублей.

Бонусная программа

В СберБанке действует бонусная программа “СберСпасибо”. По ней предусмотрено четыре уровня привилегий: “Спасибо”, “Большое Спасибо”, “Огромное Спасибо” и “Больше, чем Спасибо”. Поговорим о них подробнее:

- Спасибо. В этом случае возможно получать до 30% от потраченной суммы за покупки магазинах-партнерах СберБанка. Для достижения этого уровня достаточно быть участником бонусной программы.

- Большое Спасибо. В этом случае возможно получать 0,5% от потраченной суммы за обычные покупки и до 30% за покупки в магазинах-партнерах СберБанка. Для достижения этого уровня необходимо совершать покупки на сумму от 5 тысяч рублей в месяц и оплачивать картой не менее 75% от всех операций.

- Огромное Спасибо. В этом случае возможно получать 0,5% от потраченной суммы за обычные покупки, до 20% за покупки в выбранных категориях и до 30% за покупки в магазинах-партнерах СберБанка. Для достижения этого уровня необходимо совершать покупки на сумму от 5 тысяч рублей в месяц, оплачивать картой не менее 80% от всех операций и проводить платежи в СберБанк Онлайн.

- Больше, чем Спасибо. В этом случае возможно получать 0,5% от потраченной суммы за обычные покупки, до 20% за покупки в выбранных категориях и до 30% за покупки в магазинах-партнерах СберБанка. Для достижения этого уровня необходимо совершать покупки на сумму от 5 тысяч рублей в месяц, оплачивать картой не менее 90% от всех операций, проводить платежи в СберБанк Онлайн и открыть или пополнить вклад или накопительный счет.

Кроме этого, возможно получать 5% от потраченной суммы за покупки в категории “Кафе и рестораны” при соблюдении хотя бы одного из следующих условий:

- при совершении покупок на сумму от 20 тысяч рублей в месяц;

- при поддержании неснижаемого остатка на карте на сумму от 40 тысяч рублей.

И 5% от потраченной суммы за покупки в категориях “Кафе и рестораны” и “Такси”, 10% за покупки в категории “АЗС” при соблюдении хотя бы одного из следующих условий:

- при совершении покупок на сумму от 75 тысяч рублей в месяц;

- при поддержании неснижаемого остатка на карте на сумму от 150 тысяч рублей.

Процент на остаток

СберБанк не начисляет процент на остаток по карте. Дополнительно возможно открыть накопительный счет “Ежедневный %” и получать с него до 14% годовых.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание при соблюдении условий договора;

- бесплатные переводы в другие банки на сумму до 100 тысяч рублей в месяц;

- начисление кэшбэка в размере до 30% от стоимости покупок;

- начисление до 14% годовых на остаток по накопительному счету.

Недостатки:

- платное годовое обслуживание при несоблюдении условий договора;

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов;

- отсутствие процентов на остаток по карте.

Более подробные условия по дебетовой карте «СберКарта» вы можете прочитать в нашей статье.

ФОРАБАНК “Все включено”

Выпуск, обслуживание и дополнительные услуги

Банк не берет комиссию за выпуск карты, однако стоимость ее обслуживания составляет 99 рублей в месяц. Использование карточки может быть бесплатным при соблюдении хотя бы одного из следующих условий:

- для работников бюджетной сферы, пенсионеров и студентов;

- при совершении покупок на сумму от 15 тысяч рублей в месяц;

- при поддержании неснижаемого остатка на карте на сумму от 30 тысяч рублей в месяц.

Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц.

Снятие наличных и переводы

Бесплатно снимать наличные с карты возможно в собственных банкоматах ФОРА-БАНКА на сумму до 500 тысяч рублей в месяц. А также в устройствах других кредитных организаций на сумму до 30 тысяч рублей в месяц. При превышении лимита комиссия составляет 1%.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- 1% от потраченной суммы возможно получать за обычные покупки;

- 2% — за покупки в кондитерских;

- 3% — за покупку кофе в приложении “Турбо”;

- 5% — за покупки в сезонных категориях;

- 5% — за покупку топлива в приложении “Турбо” (из которых 2% скидка и 3% кэшбэк);

- до 35% — за покупки в магазинах-партнерах Фора-Банка.

Процент на остаток

8% годовых банк начисляет на остаток от 500 тысяч до 1 миллиона рублей.

Преимущества и недостатки

Преимущества:

- бесплатное годовое обслуживание при соблюдении условий договора;

- бесплатное снятие наличных в устройствах других кредитных организаций на сумму до 30 тысяч рублей в месяц;

- начисление кэшбэка в размере до 35% от стоимости покупок;

- начисление до 8% годовых на остаток по карте.

Недостатки:

- платное годовое обслуживание при несоблюдении условий договора;

- высокие комиссии за снятие наличных и переводы в другие банки при превышении лимитов.

Более подробные условия по дебетовой карте «Все включено» вы можете прочитать в нашей статье.

Вывод

Подведем итоги. Сейчас оформить карточку можно в любом российском банке, а потому может быть довольно сложно выбрать наиболее подходящий вариант даже несмотря на то, что мы подготовили для вас рейтинг дебетовых карт. По этой причине при выборе карточки мы рекомендуем отталкиваться в первую очередь от своих предпочтений и потребностей.

Вас заинтересует: Банковские карты без ежемесячной оплаты в 2024 году

Например, если вы хотите сэкономить на годовом обслуживании карты, но не хотите выполнять требования банка, мы советуем обратить внимание на “Пользу”, “Халву”, “Альфа-Карту”, “Карту для жизни” от ВТБ.

Если вы часто снимаете наличные и переводите деньги в другие банки, но не хотите платить комиссии за операции, вы можете оформить “Альфа-Карту”, “Tinkoff Black”, “Умную карту МИР”, “Пользу” и “MTS CASHBACK”.

Если вы хотите получать выгодный кэшбэк за покупки, мы рекомендуем обратить внимание на “Карту для жизни” от ВТБ, “Умную карту МИР” и “MTS CASHBACK”.

Кредит на образование: программы кредитования в 2024 году

Кредит на образование: программы кредитования в 2024 году Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы

Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы

Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы Банки которые дадут кредит почти без отказа — ТОП-10

Банки которые дадут кредит почти без отказа — ТОП-10 Где дают кредит на карту онлайн без посещения банка в 2024 году

Где дают кредит на карту онлайн без посещения банка в 2024 году Кредитные карты с самыми выгодными акциями в январе 2026 года

Кредитные карты с самыми выгодными акциями в январе 2026 года Дебетовые карты с самыми выгодными акциями в январе 2026 года

Дебетовые карты с самыми выгодными акциями в январе 2026 года FAQ по бизнес-карте Альфа-Банка

FAQ по бизнес-карте Альфа-Банка