Российское налоговое законодательство, и не все об этом знают, предусматривает возможность вернуть налог на доходы не только за приобретение жилья, но также за погашение ипотечного кредита и уплату процентов по нему. Как всегда в таких случаях, для получения вычета самое главное — правильно оформить его документально. Какие документы нужны для возврата 13 процентов с ипотечного процента, какой лимит подобных вычетов существует, переносится ли неиспользованный остаток на следующие годы.

Каковы правила получения налоговых возвратов за проценты по ипотечным кредитам

Сначала немного о самом вычете с процентов по ипотеке. В принципе, он ничем не отличается согласно правилам его оформления от вычета за приобретение недвижимости.

Право на получение вычета появляется у гражданина начиная с того года, когда запись о факте покупки им жилья появилась в ЕГРН (реестре недвижимости), что помимо самой этой записи подтверждается актом передачи жилья и необходимыми документами о факте оплаты.

Несколько сложнее со строительством дома — право на вычет появится не тогда, когда вы купили земельный участок для этой цели, а только с того момента, когда вы завершили строительство и оформили построенный дом в Росреестре.

Даже если в том году, в котором начинается ваше право получить вычет с налогов, у вас не было дохода, который облагался 13-процентным налогом, вы можете начать получать вычет позже — с того года, когда такой доход у вас появится.

Интересные нюансы существуют в отношении максимального размера вычета, который вы можете получить. Во-первых, максимальная сумма вашего дохода, за который возможен вычет на приобретение жилья, меньше, чем сумма доходов для вычета за проценты по ипотечному кредиту — два миллиона рублей против трех. Во-вторых, если ипотечный кредит был взят до 2014 года, то максимального предела вычета вовсе нет — трехмилионный лимит действует только для ипотечных кредитов, взятых с 2014 года.

Не менее интересные тонкости возникают и при переносе неиспользованного остатка вычета на последующие годы. Такой перенос возможен только для тех объектов недвижимости, которые вы купили начиная с 2014 года, зато закон не ограничивает вас в количестве квартир, за которые вы можете получить вычет. Однако, ограничение существует по количеству квартир, на которые получится получить вычет по процентам за ипотечный кредит — такой вычет можно получить по одному из нескольких кредитов, если вдруг вы взяли их два или больше.

Какие документы нужны для возврата 13 процентов с переплаты по ипотеке

Процедура получения возврата 13 процентов с процентов по ипотеке ровно та же, что действует относительно вычета за покупку жилья в принципе. Документы требуются те же самые, напомним, какие именно:

- Паспорт.

- Выписка из ЕГРН для сделок, совершенных после 15 июля 2016 года, либо свидетельстве о праве собственности для более ранних сделок.

- Договор, который был подписан при покупке жилья, а также акт передачи квартиры от продавца покупателю.

- Все бумаги, которые подтверждают оплату процентов по ипотеке.

- Сам кредитный договор и справка, взятая в банке относительно выплаченных по факту процентов.

- Справка 2-НДФЛ — только если вы намерены получать вычет в налоговой службе, а не в бухгалтерии своей организации.

Таким образом, со стороны государства оказывается некоторая поддержка человека, который приобретает в свою собственностью жилье, в том числе и в ипотеку. На практике для большинства ипотечников такой кредит — это довольно тяжелая ноша, людям приходится отказывать себе в самых необходимых вещах, что в целом понятно и объяснимо — те, кто имеет достаточно высокие доходы и крепкий достаток, не нуждаются в ипотечных кредитах, берут их те, кто не в состоянии купить жилье как-то иначе. Отдавая огромную долю своих ежемесячных доходов в качестве платежей по кредиту, люди остаются со скромной суммой на руках на все остальные свои нужды. В такой ситуации предоставление государством налоговых вычетов — хоть и небольшая, но все же заметная помощь, особенно тогда, когда доходы гражданина прозрачные, и с них уплачивается налог на доходы в необходимом размере.

Кредит на образование: программы кредитования в 2024 году

Кредит на образование: программы кредитования в 2024 году Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы

Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы

Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы Банки которые дадут кредит почти без отказа — ТОП-10

Банки которые дадут кредит почти без отказа — ТОП-10 Где дают кредит на карту онлайн без посещения банка в 2024 году

Где дают кредит на карту онлайн без посещения банка в 2024 году FAQ по бизнес-карте Альфа-Банка

FAQ по бизнес-карте Альфа-Банка Примеры моего заработка на бизнес карте Альфа-Банка

Примеры моего заработка на бизнес карте Альфа-Банка Что делать после получения бизнес карты Альфа-Банка

Что делать после получения бизнес карты Альфа-Банка Бонусная программа бизнес-карты Альфа-Банка

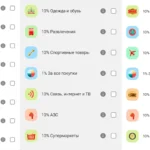

Бонусная программа бизнес-карты Альфа-Банка Как оформить бизнес-карту Альфа-Банка

Как оформить бизнес-карту Альфа-Банка