Если несколько банков или МФО отказывают в предоставлении займа, есть смысл проверить свой кредитный рейтинг. Он основан на кредитной истории человека, и сегодня закон позволяет каждому бесплатно уточнить эти показатели дважды в течение года. Получить полную выписку из бюро кредитных историй можно онлайн.

Как узнать свой кредитный рейтинг в НБКИ

Кредитные истории всех россиян хранят Бюро кредитных историй. Всего в стране 13 действующих бюро, но крупнейшими являются три: НБКИ, ОКБ и Эквифакс.

На примере НБКИ рассмотрим, как можно бесплатно узнать свою кредитную историю.

- Открываем официальную страницу НБКИ в интернете — nbki.ru.

- Нажимаем кнопку вверху страницы — «Личный кабинет».

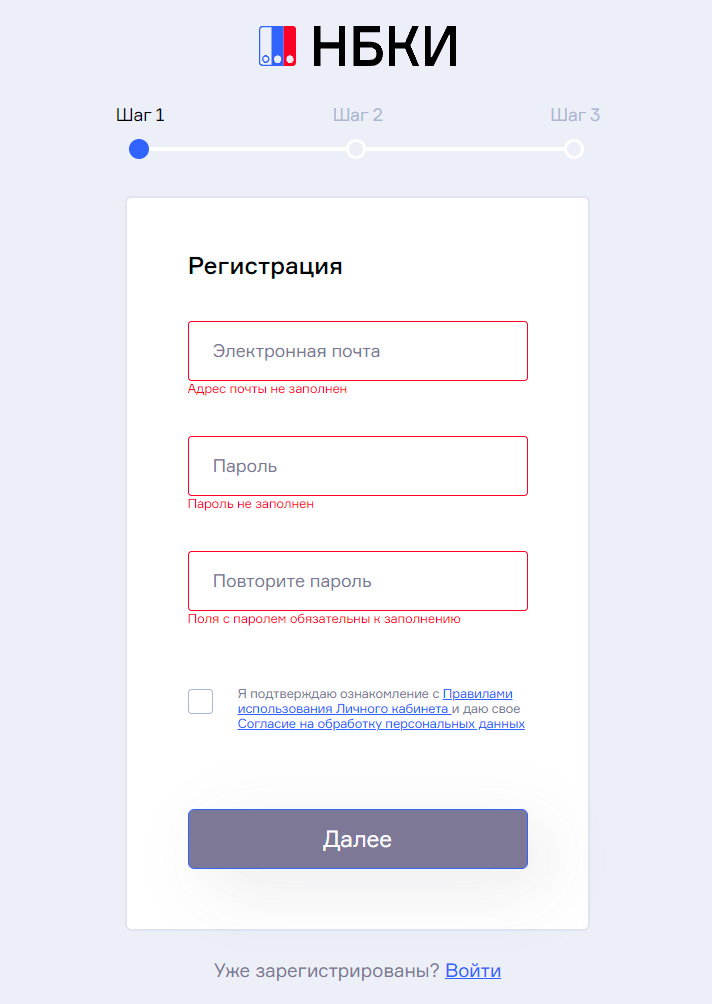

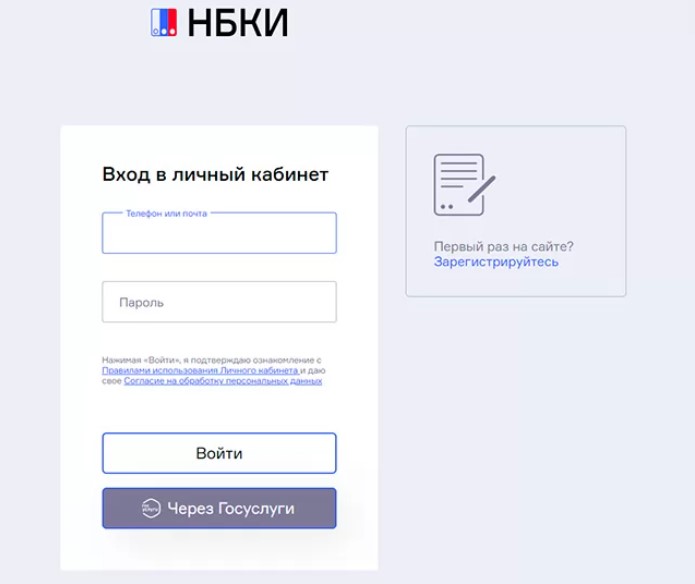

- В открывшемся окне входа в личный кабинет нажимаем кнопку «Через Госуслуги«, если хотим авторизоваться с помощью учетной записи на Госуслугах. Если хотите просто зарегистрироваться, то переходим на вкладку «Регистрация». Вводим адрес своей электронной почты и задаем пароль для входа на сайт НБКИ в будущем. Даем необходимые согласия, поставив галочку внизу.

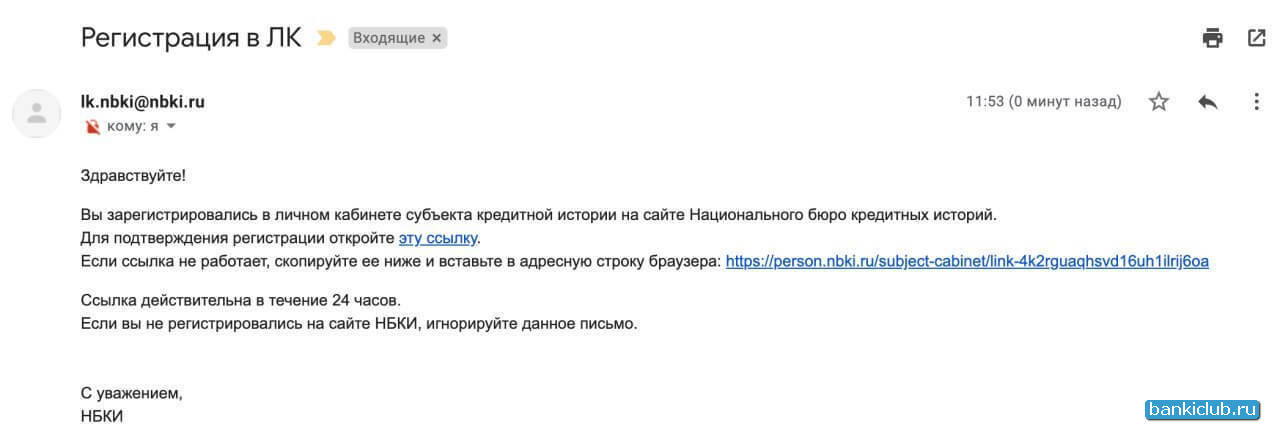

- Дождавшись письма на свой e-mail, переходим по высланной ссылке для подтверждения регистрации.

- Вновь переходим на страницу входа в личный кабинет и во вкладке «Вход» вводим электронную почту и пароль.

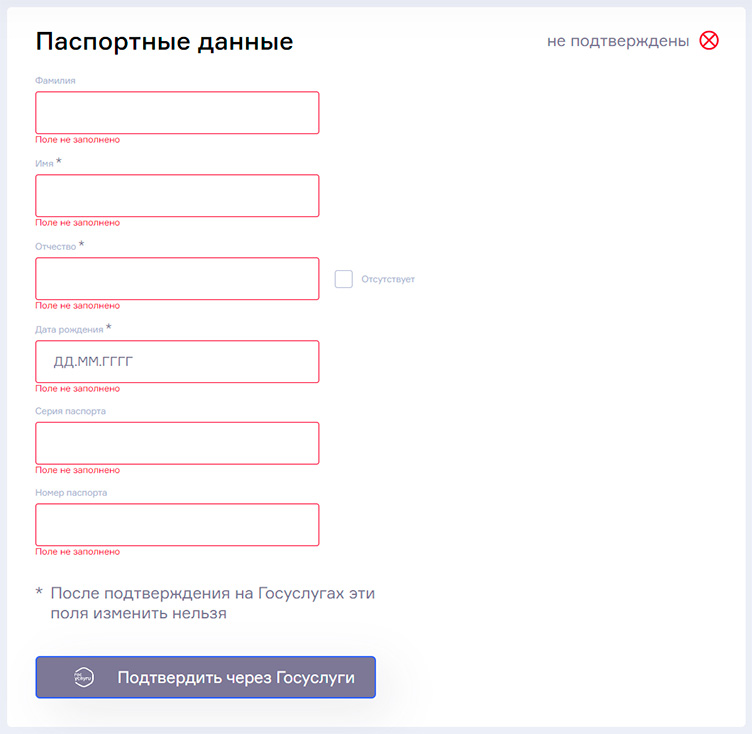

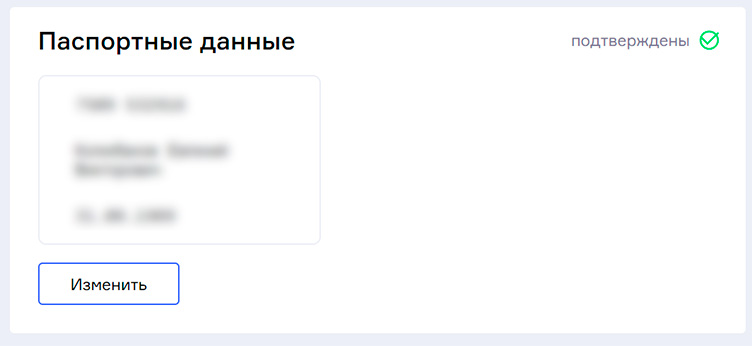

- Переходим к важному моменту — личный кабинет на сайте НБКИ нужно привязать к своему подтвержденному аккаунту на Госуслугах. Это разумное требование, чтобы никто не мог запрашивать ваш кредитный рейтинг за вас. В поле подтверждения нужно ввести свои паспортные данные и нажать «Подтвердить через Госуслуги».

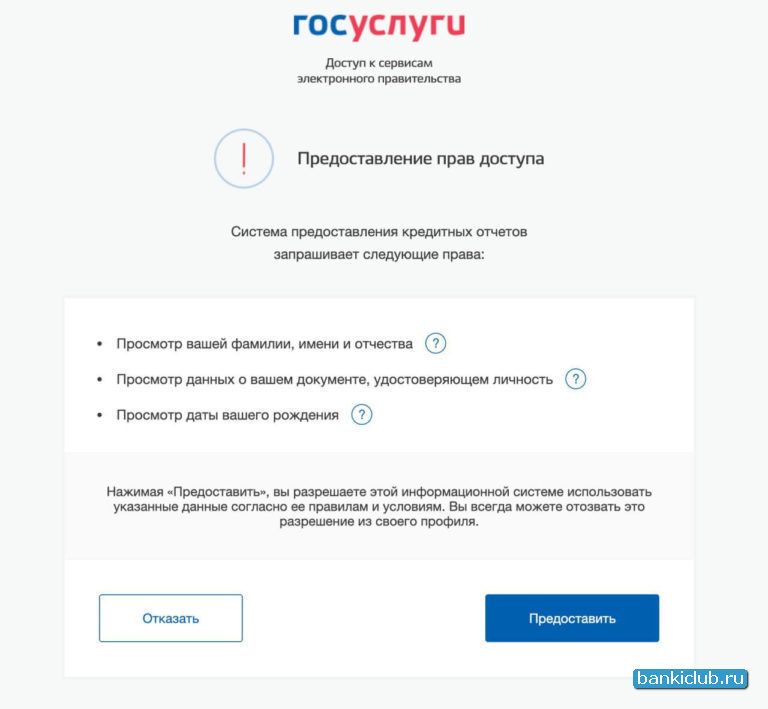

- Вы попадаете на портал Госуслуги, где нужно будет подтвердить свое согласие на доступ сайта НБКИ к вашим данным.

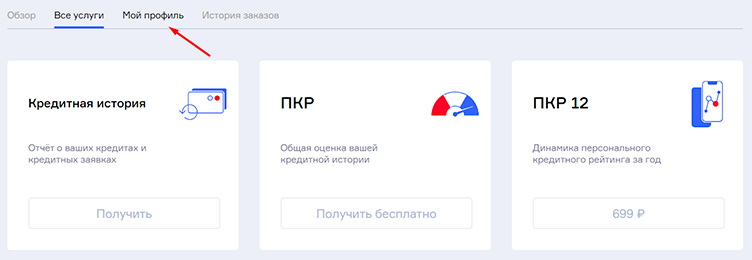

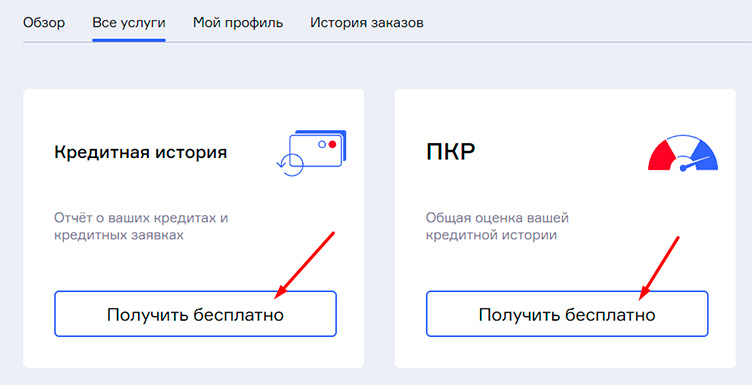

- После подтверждения учетной записи вы снова попадаете в личный кабинет НБКИ. Заказываем услугу «Кредитная история» и «ПКР».

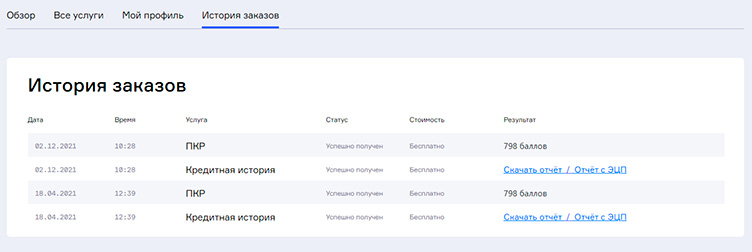

- Статус обеих услуг в разделе «История заказов» изменится на «Успешно получен». Останется нажать на кнопки «Посмотреть отчет» и «Скачать отчет».

Что означают баллы персонального кредитного рейтинга

Получив отчет, вы сможете узнать свой кредитный рейтинг в баллах. Количество баллов будет находиться в диапазоне от 300 до 850. Что это значит?

| менее 500 | Очень низкий рейтинг. Удастся получить только залоговый займ (в ломбарде) или микрозайм в МФО онлайн. |

| 500 — 600 | Низкий рейтинг, вероятность отказа является очень высокой. Если кредит одобрят, то с максимальным процентом. |

| 600 — 650 | Что-то вроде школьной «тройки». Банковский кредит скорее всего дадут, но на небольшую сумму и на короткий срок. |

| 650 — 690 | Хороший рейтинг, который стоит считать базовым. Большинство банков даст положительный ответ по кредитной заявке. |

| 690 — 850 | Наивысший рейтинг, с такими баллами можно позволить себе выбирать банк с самыми выгодными условиями и требовать для себя льготных условий. |

Вместе с кредитным рейтингом вы можете также получить предложения от тех банков и МФО, которые согласны кредитовать клиентов с вашими баллами.

Отчет по кредитной истории: как выглядит, что включает

Отчет выглядит как .pdf-файл на нескольких листах, в котором содержится полная информация о заемщике за десять последних лет:

- История решений по кредитам: все запросы, отказы и одобрения кредитных учреждений.

- Информация по всем одобренным кредитам и займам — сумма, какие учреждения выдавали.

- Данные о финансовой дисциплине — вовремя ли погашались кредиты, случались ли серьезные просрочки.

- Любопытный пункт — обращения к кредитной истории от МФО и банков.

Обратите внимание! Закон позволяет вам бесплатно получать подробности своей кредитной истории два раза в год. Данные о персональном кредитном рейтинге предоставляются бесплатно без ограничений.

Как узнать, какое БКИ хранит вашу кредитную историю

Наша инструкция позволяет получить свою кредитную историю только в одном из нескольких бюро кредитных историй — НБКИ. Это самая крупная такая организация, но все детали вашей истории могут находиться в разных бюро. Как понять, куда еще нужно обращаться?

Такая информация хранится в базе Банка России, которая называется «Центральным каталогом кредитных историй».

- По паспортным данным узнать свою кредитную историю в Центробанке не получится. Нужно знать свой «код субъекта» (включает латинские буквы и цифры). Если у вас есть кредитный договор на свое имя, код можно найти там. Другой вариант — узнать код в банке. Также можно получить новый код, но это платная услуга — пошлина составит 300 руб.

- После того, как база обновится (на это уходит 10 дней), нужная информация появится в разделе сайта ЦБ «Субъекты».

- По собственным паспортным данным и коду субъекта можно будет увидеть точный список всех бюро, что хранят вашу кредитную историю.

Периодическая проверка своей кредитной истории — хорошая привычка, которая поможет уберечься от мошенников (например, если кто-то попытается получить кредит по вашим паспортным данным). Также вы будете лучше понимать, по каким причинам банк отказывает (или может отказать) в заявке на ипотеку или автокредит. Возможно, вообще не стоит запрашивать в банке деньги, чтобы еще больше не портить свой рейтинг.

Кредит на образование: программы кредитования в 2024 году

Кредит на образование: программы кредитования в 2024 году Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы

Обзор рефинансирования в Т-Банке в 2024 году: условия, плюсы и минусы Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы

Рефинансирование кредита в ВТБ в 2024 году — обзор условий, плюсы и минусы Банки которые дадут кредит почти без отказа — ТОП-10

Банки которые дадут кредит почти без отказа — ТОП-10 Где дают кредит на карту онлайн без посещения банка в 2024 году

Где дают кредит на карту онлайн без посещения банка в 2024 году FAQ по бизнес-карте Альфа-Банка

FAQ по бизнес-карте Альфа-Банка Примеры моего заработка на бизнес карте Альфа-Банка

Примеры моего заработка на бизнес карте Альфа-Банка Что делать после получения бизнес карты Альфа-Банка

Что делать после получения бизнес карты Альфа-Банка Бонусная программа бизнес-карты Альфа-Банка

Бонусная программа бизнес-карты Альфа-Банка Как оформить бизнес-карту Альфа-Банка

Как оформить бизнес-карту Альфа-Банка

Вся беда заключается в том, что у нас в Крыму банки России не работают и люди все повязли в микрофинансовых долгах! А платить по 2% в день — это жесть!

Мой кредитный рейтинг 550 баллов и все равно мне отказывают в кредитовании. Скажите, с таким показателем вообще не реально взять кредит на большую сумму? Что делать, как повысить кредитный рейтинг.

Здравствуйте. Чтобы повысить кредитный рейтинг нужно брать кредиты, хотя-бы на небольшие суммы и своевременно выплачивать их. Так кредитный рейтинг будет расти. Повысить вероятность одобрения кредита также можно, попробуйте взять заем под залог недвижимости или автомобиля, предоставьте справку о доходах в кредитную организацию.

Да уж, кредитный рейтинг – то, что легко испортить и очень сложно исправить. Несмотря на то, что закрыла все задолженности, он не поднимается больше 300 баллов. Приходится в случае необходимости обращаться в МФО и платить не маленькие проценты.

Тинькофф банк спокойно выдал мне кредит на нужную мне сумму. Кредитный рейтинг у меня был всего 500 баллов. Конечно процент огромный, почти как в МФО, но, наверное, Тинькофф единственный банк, который особо не обращает внимания на все эти показатели.

Обратился в Альфа-банк за кредитом. Мой кредитный рейтинг был больше 600 баллов, точно не помню. Думал дадут кредит без всяких вопросов, хотя сумма не маленькая. Предоставил все справки, документы, но нет, отказали. Пришлось привлекать поручителя.

У меня высокий кредитный рейтинг, больше 800 баллов. Часто при обращении в банк мне предлагают льготные условия, в виде сниженных ставок и других бонусов. Да, портить кредитный рейтинг – плохое дело, подруга из-за одного единственного невыплаченного кредита уже который год пытается его восстановить.

Пытаюсь авторизоваться на сайте НБКИ через Госуслуги, но что-что ничего не получается. Пустой белый экран после нажатия.

Попробуйте проверить соединение интернет или совершите вход через другой браузер, похоже на сбой.

Скажите, там в личном кабинете есть просто ПКР, а есть ПКР 12. Можно ли ПКР 12 посмотреть, чтобы оценить динамику.

Да, конечно, такая функция предоставляется, но она платная.

Посмотреть бесплатно этот показатель невозможно?

Нет, эта услуга стоит 699 рублей.

Скажите, как часто можно запрашивать кредитную историю?

Просмотреть свою кредитную историю бесплатно вы можете 2 раза в год.

Спасибо за подробное пошаговое рассмотрение порядка проверки кредитной истории. Без инструкции не мог разобраться и авторизоваться на сайте.

Можно ли с кредитным рейтингом 440 пробовать подавать заявку на небольшой кредит? Я официально работаю, стаж 3 года.

Попробовать подать заявку на кредит можно, но банк может ее не одобрить или предложить условия с максимальной кредитной ставкой. Постарайтесь улучшить свою кредитную историю.